「納特(のうとく)」ってなんのこと? 「源泉徴収」から「源泉所得税の納期の特例」まで解説

税理士の業界用語のひとつに「納特(のうとく)」があります。

「納特」の正式名称は「源泉所得税及び復興特別所得税の納付期限と納期の特例」。

国税庁のタックスアンサーの題名になっているので、正式名称として扱っていいのかな、と。

No.2505 源泉所得税及び復興特別所得税の納付期限と納期の特例

ちょっと長すぎますね…

自分の場合、税理士などの同業者以外の前では「源泉所得税の納期の特例」と言っています。

「源泉徴収」とは

この「源泉所得税の納期の特例」はどういった制度なのか。

「源泉所得税の納期の特例」の前にまず、「源泉徴収」の制度について説明します。

会社や個人事業主が社員に給与を支給するときには、一定のルールにしたがって所得税を給与から天引きする義務があります。

給与以外にも退職金を支給したり、弁護士や税理士など特定の職業へ報酬を支払うときも同様です。

これを「源泉徴収義務」といい、このとき天引きする所得税を「源泉所得税」(正式名称は「源泉所得税及び復興特別所得税」、以下「源泉所得税」)といいます。

この源泉所得税は会社が負担する税金ではなく、社員が負担する税金。

社員が負担する税金を会社が本人の代わりに立替払いしている、ということになります。

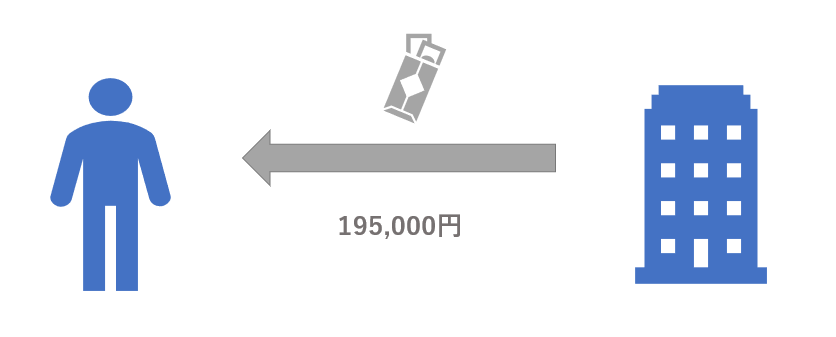

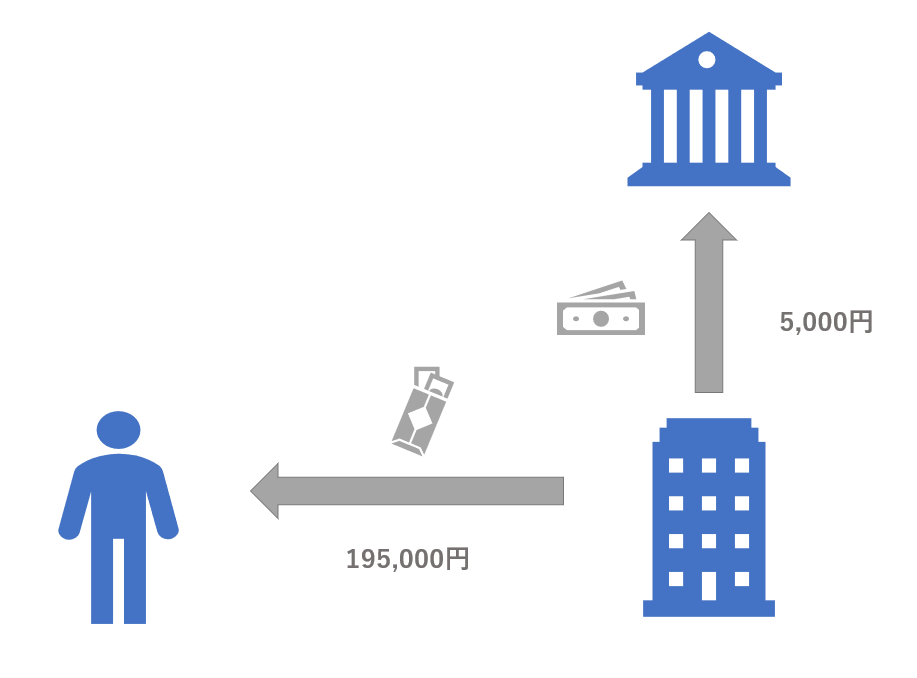

例えば、月末に給与20万円から源泉所得税5千円を天引きする必要がある場合(社会保険料や住民税は無視しています。この源泉所得税額は正確な金額ではなく、わかりやすくするためにキリのいい金額にしています。)

社員には月末に給与20万円から源泉所得税5千円を天引きし、残りの195,000円を支給します。

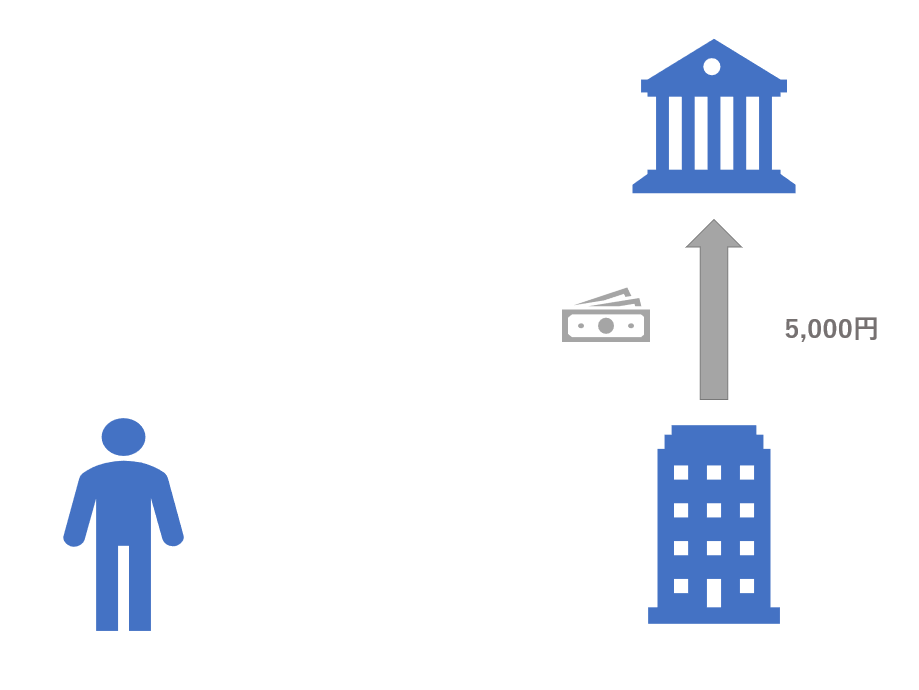

その後、会社は翌月10日までに税務署へ天引きした源泉所得税5千円を納付します。

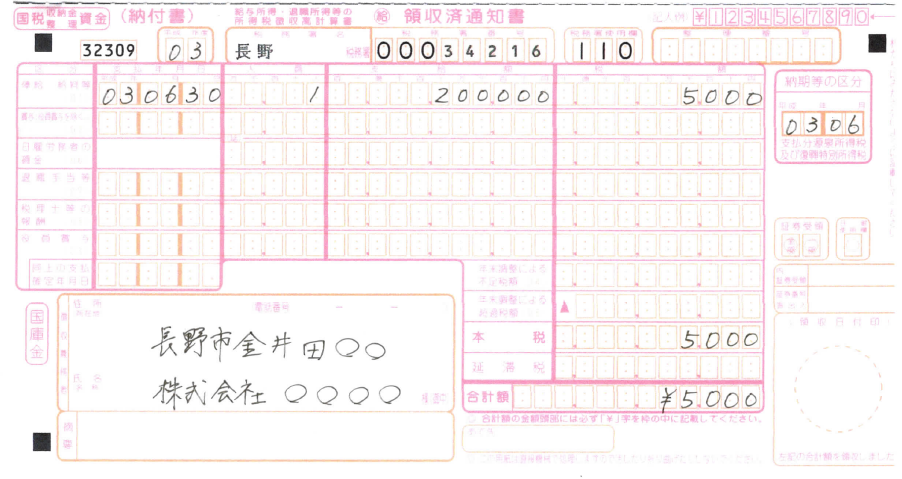

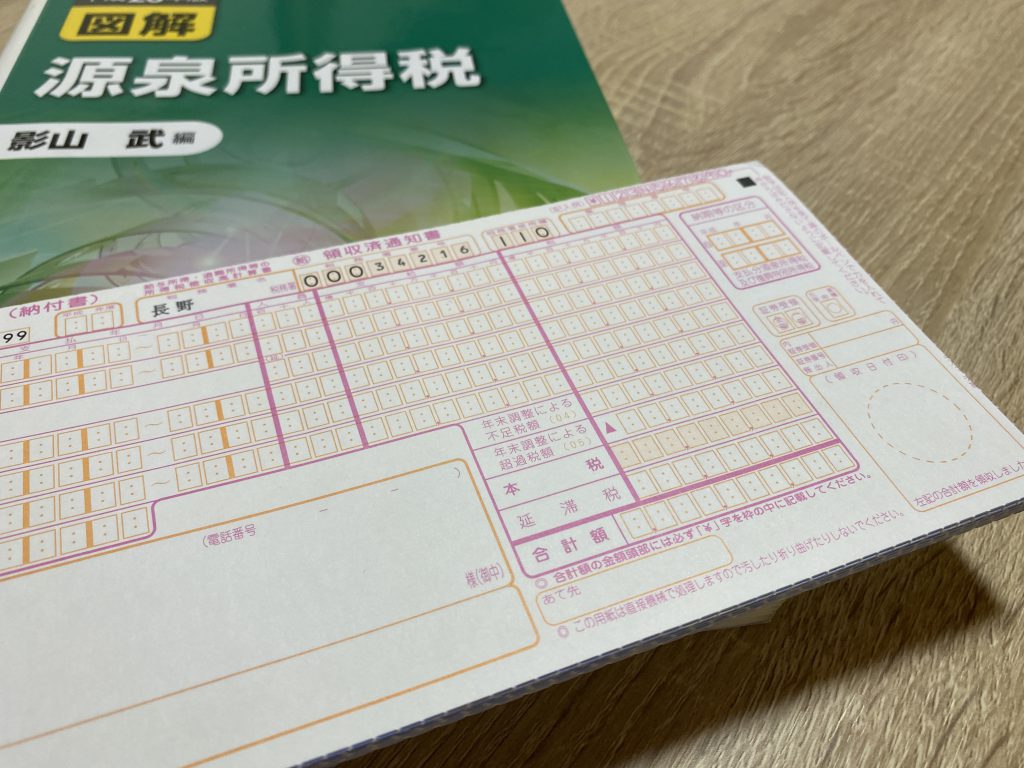

ちなみに金融機関で納付する場合は、専用の納付書に支給日や人数、支給額と税額などを自分で記載します。

事務所の白紙納付書に今回の事例に沿って書いてみました。

最近白紙の納付書はあまり使わないので「平成」の納付書しかありませんでした…が、税務署側では「平成」を「令和」と読み替えることになっているので、納付自体は問題なくできます。

ちなみに、ネットバンキングから電子納税したい場合は、事前にこの納付書と同じ内容をe-Taxサイトで作成・送信する必要があります。

その送信方法まで説明しようとすると記事が長くなってしまうので今回は割愛しますが、事務作業の効率化を進めたい方はわざわざ金融機関まで出向く必要がない電子納税の方が断然オススメです。

会社として支払う金額の合計額は給与の額面金額の20万円と一致するので、会社が税金を負担しているわけではないことがわかります。

「源泉所得税の納期の特例」とは

原則、この源泉所得税は天引きした月の翌月10日までに納付する義務があります。

毎月だから年12回。なかなか面倒ですね。

ただ原則があるということは、特例もあります。

社員が10人未満であることという要件を満たしていれば、所轄の税務署へ「特例を承認してほしい」という内容の申請書を提出することができます。

申請書が承認されれば特例の適用を受けられます。

実務上は税務署から承認の連絡がくることはまずなく、申請書を提出した月の翌月末日までに何も連絡がなければ承認があったものとみなされます。

特例では源泉所得税の納付は半年ごと、年2回でよくなります。

この制度が「源泉所得税の納期の特例」です。

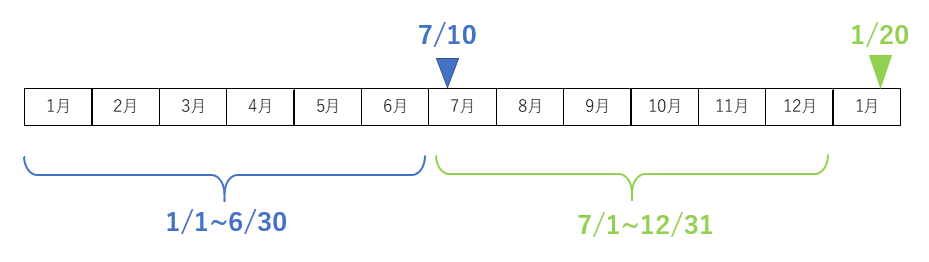

特例承認後のスケジュールは以下のとおりです。

・1月1日~6月30日の間に天引きした源泉所得税→7月10日までに納付

・7月1日~12月31日の間に天引きした源泉所得税→翌年1月20日までに納付

原則と比べて納税の回数を6分の1に減らせるので、要件を満たすのであれば特例を申請した方が間違いなく効率的でしょう。

ただし、半年分の源泉所得税を一度に納めることになるので、年に2回納付するときの税額は原則の毎月納付のときより多くなります。

これがデメリットといえばデメリットですね。

いざ納期限が近づいたときに

「納税資金が足りない!」

とならないよう、あらかじめ資金繰りの予定に組み込んでおく必要があります。

1月の納期限を7月より10日長くできる

特例を選択したときのメリットのひとつとして、1月の納期限が本来の10日でなく20日であることが挙げられます。

たかが10日間の違い、と思われるかもしれませんが意外とこの10日間はありがたかったりします。

1月は正月休みがあるため元々営業日数は短くなりがちです。

さらに正月休み明けは年始特有の行事があったりして、1月10日あたりまで人によってはかなり忙しくなったりします。

特例の対象となる社員が10人未満の会社だと、経理専任者がいるというケースは珍しく他の事務仕事全般を一人で受けもっていてもおかしくありません。

納期限が1月20日になっていればかなりゆとりがあります。

原則の場合の納期限である1月10日から、特例の場合の1月20日に延ばすデメリットは特に見当たりません。

この点からも納期の特例はおすすめです。

源泉所得税特有の「不納付加算税」はキツい

源泉所得税を納付し忘れたときに発生する罰金的な性格をもつ税金のことを「不納付加算税」といいます。

この不納付加算税は、納期限を1日でもオーバーしてしまうと原則納付額の10%を追加納付しなければいけなくなる、というなかなか厳しい制度です。

自分が税理士事務所で働き始めたころ

「1日でも納期限をオーバーしてしまうと問答無用で不納付加算税が課税されてしまうので、絶対に源泉所得税の計算・納付書の作成は納期限に遅れないように!」

と指導されたのを今も覚えています。

最も今は、誰でも彼でも杓子定規に不納付加算税を課税するのはいかがなものか、ということで普段は真面目に源泉所得税を期限内に納めている会社がうっかりミスで納期限までに納税できなかった場合は本来の納期限から1ヶ月以内に納付すれば不納付加算税は課さない、というルールに変わっているので昔よりはマシになっています。

さいごに

馴染みのない方にはなかなかわかりにくい「源泉徴収」の仕組み。

ブログ執筆日が源泉所得税の上半期締日である6月30日の2日前だったこともあり、起業したばかりのお客さんへ説明するつもりで今回の記事を執筆してみました。

「源泉徴収」や「源泉所得税の納期の特例」をこれから勉強しようとしている方の参考になれば幸いです。