インボイス制度の新たな経過措置「20%納付」 卸売業者以外簡易課税の届出は様子見が吉か

令和5年度税制改正大綱が公表されました。

最近消費税のインボイス制度が2023年10月からスタートするにあたってこの大綱の中で新たな経過措置が創設されるのでは、と話題になっていました。

早速公表された大綱を確認したところ、話題になっていたとおり経過措置の記載がありました。

今回はこの経過措置の内容について解説します。

なお、税制改正大綱の内容はまだ法律として成立したわけではありません。

通常は大綱通りの内容の法律が年明けに国会で審議された後3月31日までに成立します。

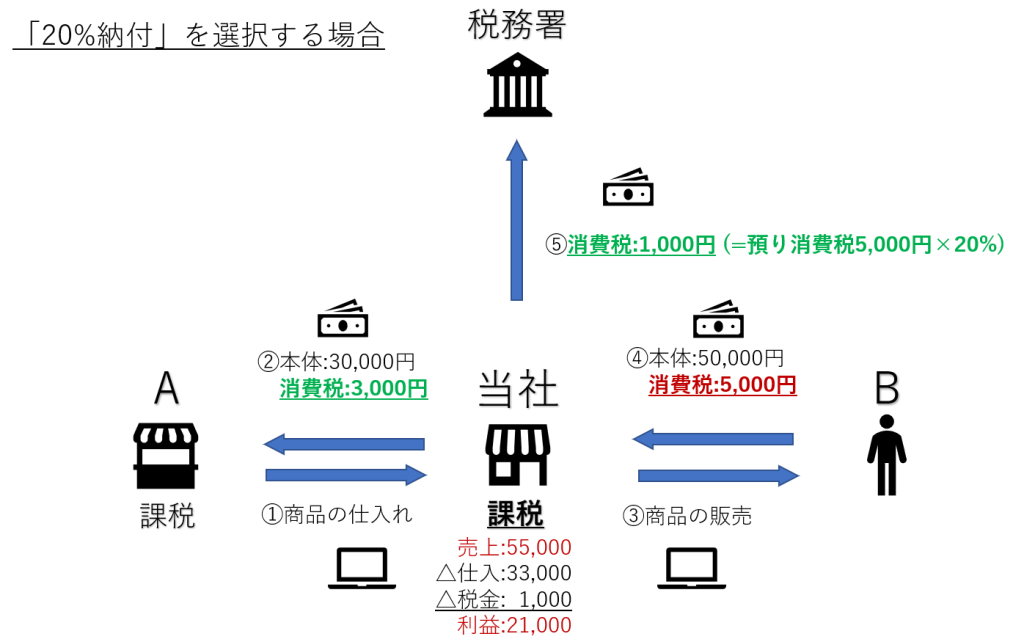

新経過措置「20%納付」の内容

便宜上今回創設される経過措置をここでは「20%納付」と呼びます。

令和5年度税制改正大綱はこちらから確認できます。

今回の記事の内容は77~78ページに書かれています。

この経過措置の適用を受けられる場合、お客さんから預かった消費税の20%を納付すればよくなります。

事前の届出は不要。

消費税の申告書に経過措置の適用を受ける旨を記載するだけでOKです。

注意点としては以下の2点が挙げられます。

・基準期間の課税売上高が1,000万円超の場合など元から課税事業者である場合は適用できない(インボイス制度が始まることにより、従来のままなら免税事業者でいられた事業者があえて課税事業者となる場合に適用できる)

・時限措置であること(令和5年10月1日から令和8年9月30日までの日の属する課税期間のみ適用可能:個人事業主なら令和5年~令和8年が適用可能期間)

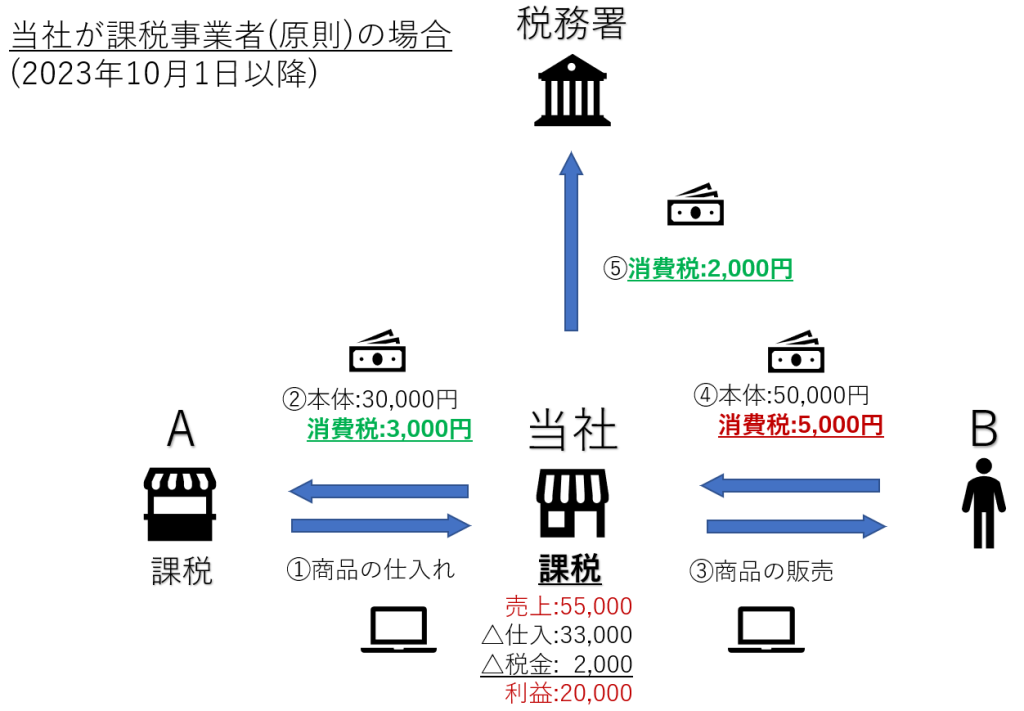

消費税額の原則計算方法は以下のとおり。

インボイスを発行できる適格請求書発行事業者(以下、「適格事業者」)であるA社から商品を税込33,000円で仕入れて、Bさんに税込55,000円で販売した場合、消費税をBさんから5,000円預かりA社へ3,000円しはらっているため、当社の消費税の納付額は2,000円(=5,000円-3,000円)になります。

「20%納付」を適用すれば、仕入先への支払額が一切関係なくなります。

仕入先がインボイスを発行できるかどうか確認する手間も省けます。

Bさんから受け取った税込55,000円に含まれる消費税は5,000円。

このうちの20%を納めればOKなので納付額は1,000円(=5,000円×20%)。

今回の例では原則課税の場合の納付額が2,000円なので、原則課税と比較して1,000円得したことになりますね。

事前届出が不要なので、原則課税の場合と「20%納付」の場合でどちらが有利かを申告書作成時点で比較できるのもこれまでの制度にはない大きな特徴です。

事前届出を不要としたのは税務署など現場サイドからの要望もあったのではないか、と推測しています。

インボイス制度開始まで1年をきった今でも、制度のことが広く周知されてきているとは思えません。

「取引先から求められてよくわからないまま適格事業者に登録してしまった…」という事業者も相当数でてくるでしょう。

2023年12月31日までに簡易課税制度の選択届出書を提出しなかった事業者は、今回の「20%納付」がなければ原則課税で消費税額を計算するしか選択肢がありません。

毎年2月・3月に開かれる税務署主催の無料相談会場で職員と相談しながら決算書や所得税の確定申告書を作成している方が、大量の請求書や領収書を持参して

「よくわからないんで、ここで消費税の計算できますか?」

と相談されても、一から請求書や領収書をひっくり返して登録番号が書いてあるもの・書いてないものを区分けしてそこから集計を行って…

なんてやっていたら時間がかかりすぎて相談会場がパンクしてしまいます。

この「20%納付」なら、

「年間の売上は税込550万円ですかー、じゃあ消費税の納付額は預かった消費税50万円の20%だから10万円ですね。」

と課税売上の総額さえわかれば一瞬で計算できてしまいます。

消費税申告書の作成の難易度も原則課税と比べて格段に下がるでしょう。

そして、無料相談会場での申告書作成が終わったらその場で納税者に簡易課税の選択届出書を提出するように促す。

納税者に簡易課税の選択届出書さえ提出しておいてもらえれば、「20%納付」の経過措置が終わった後も「20%納付」と同様、売上と業種がわかれば消費税の納税額は計算できますから請求書や領収書を一からひっくり返して…という事態は「20%納付」のときと同様に避けることができます。

簡易課税の届出は当面提出しないのが吉か

今回の大綱で新設予定の経過措置「20%納付」の計算方法は従来からある簡易課税とよく似ています。

というか小売業者が簡易課税を選択した場合、計算方法から納付額までまったく同じです。

簡易課税では以下のとおり預かった消費税に業種ごと決められたパーセンテージを乗じることで消費税の納付額を計算できます。

・卸売業 10%

・小売業 20%

・建設業、製造業等 30%

・飲食業等 40%

・サービス業等 50%

・不動産業 60%

簡易課税が「20%納付」より有利になるのは、預かった消費税の10%納付で済む卸売業だけです。

小売業なら同額、卸売業・小売業以外の業種は少なくとも預かった消費税の30%以上納付する必要がでてくるので「20%納付」の方が有利です。

「20%納付」の適用を受けられる事業者は、卸売業者以外は簡易課税制度の選択をしない方がよいものと思われます。

原則課税なら多額の設備投資をした年など「20%納付」より納付額が減ったり、場合によっては消費税の還付を受けられる可能性だってあります。

簡易課税の場合、どれだけ設備投資をした年があっても還付を受けられる可能性はゼロですから。

「20%納付」新設で不利になることはない

インボイス制度導入直前になって矢継ぎ早に経過措置の新設や見直し案がでてきて、正直実務家としては「うへぇ~」となっています。

お客さんにこれまでいろいろ説明してきた内容の前提条件が変わってしまうので、提案すべき内容も変わってしまいますから。

ただ、今回の「20%納付」は時限措置とはいえ納税者にとって有利にはなっても不利になることはないので歓迎はしています。

インボイス制度開始と同時に課税事業者となる予定の方には今回の経過措置をしっかり活用してもらい、少しでも納税負担・事務負担を減らせるアドバイスをしていきたいと思います。