iPhoneを下取りにだすと税金はかかるのか

※Apple Storeからの下取り完了メール

先日iPhoneSE(第3世代)を購入した後、以前使用していたiPhone7をAppleへ下取りしてもらいました。

ふと思いました。

「あれ、事業で使っていた消耗品を売った場合売却代金って税務上どう処理するんだっけ?」

原則、固定資産の売却代金は譲渡所得

今回の記事が対象とするのは個人事業主が事業で使っていた固定資産です。

プライベートで使用していたものはそもそも非課税ですし、法人の場合は全額下取り代金を収益に計上すればいいだけなので話はシンプルです。

シンプルじゃないのは個人事業主。

個人事業主にかかる所得税は所得を10種類に区分しており、所得の種類によって課税されるかどうかは変わってきます。

原則として、固定資産の売却代金は10種類ある所得の中の「譲渡所得」にあたります。

譲渡所得の中でも他の所得と完全に分けて課税する「分離課税」、他の所得と合算して課税する「総合課税」に分かれます。

iPhoneのような備品(科目は「工具器具備品」となっていることが多い)は総合課税。

他には車両や機械なども総合課税の対象に。

土地建物や構築物、いわゆる不動産が分離課税の対象です。

買ったとき「消耗品費」で経費にした備品の税務処理

ここまで書いたとおり、個人事業主が不動産以外の資産を売却したときの所得区分は「譲渡所得(総合課税)」。

この論点自体は個人事業主でも車両の売却などはしょっちゅうあるため珍しい話ではなく、理解していました。

ただ今回iPhoneを下取りにだすにあたりふと思ったんです。

「買ったときに消耗品費で経費計上したものも譲渡所得でいいんだっけ…?」

備品を消耗品費などの経費科目で購入時に全額経費にできるのは原則10万円未満のもの。

金額自体が大きくないため、これまでは何年も使用した中古品が売れたりすること自体そうそうありませんでした。

けれど、今はメルカリなどのフリマアプリが大流行の時代。

Appleも相当古いiPhone7を下取りの対象にしていますし、少額の資産でも売って収入を得る人は今後増えていくでしょう。

さらに10万円以上のものであっても

・青色申告をしていれば30万円未満のものなら購入額全額を「即時償却」として全額経費にできる

とか

・20万円未満のものは3年間で均等に経費にする「一括償却」という方法を選択できる

など複数の税務処理方法があります。

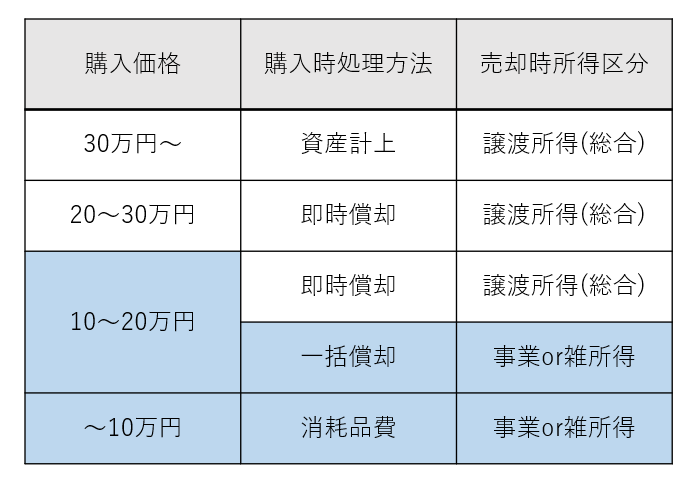

購入時の処理方法によって売却時の所得区分はどのようになるのか。

これを表にまとめてみました。

20万円未満の資産を売ったとき注意が必要

注意が必要なのは購入価格が20万円未満までのもの。

購入時に消耗品費として経費計上したものや、一括償却を選択して3年間で経費計上しているものを売却した場合、事業所得か雑所得として売却額を収入に計上する必要があります。

事業所得か雑所得の場合、譲渡所得(総合課税)との大きな違いは特別控除がないこと。

譲渡所得(総合課税)の場合、特別控除として売却金額から最大50万円を差し引くことができます。

結果的に年間の売却収入が50万円以下であれば譲渡所得(総合課税)は発生しません。

一方の事業所得や雑所得は特別控除がないため、売却額がたとえ1円であっても収入として課税されてしまいます。

売却収入は消費税の課税売上に含める

もう一つ忘れやすい論点は納付する消費税額を計算するときに売却収入を課税売上に含めること。

消費税の場合は購入時の税務処理方法によって計算方法が変わったりすることはありません。

ただ、消費税の計算方法自体簡易課税と原則課税の2種類があり、それぞれで納付額は変わります。

簡易課税を選択していれば、税抜売却収入の4%を消費税として納付することになります。

税込33,000円で売却したなら納付する消費税額は1,200円ですね。

33,000円÷1.1×4%=1,200円

原則課税を選択していれば、売却額に含まれる消費税全額が納付の対象に。

税込33,000円で売却したなら、3,000円ですね。

ただし、原則課税の場合は買い替えた資産に含まれる消費税を差し引くことができます。

売却したものの替わりに新しいものを税込22,000円で購入していれば、含まれている消費税2,000円を差し引けます。

この場合、売却収入分の消費税3,000円から買替分の消費税2,000円を差し引いた1,000円を納める必要がある、ということになります。

事業専用割合分だけ対象にすればOK

所得税・消費税どちらも事業・プライベート共用の資産は事業専用割合分だけ対象にすればOKです。

事業専用割合70%(家事分30%)の資産を税込33,000円で売却したのであれば70%の23,100円を対象にします。