家計簿からお金の流れが見えてくるとお金に対する不安が減っていく

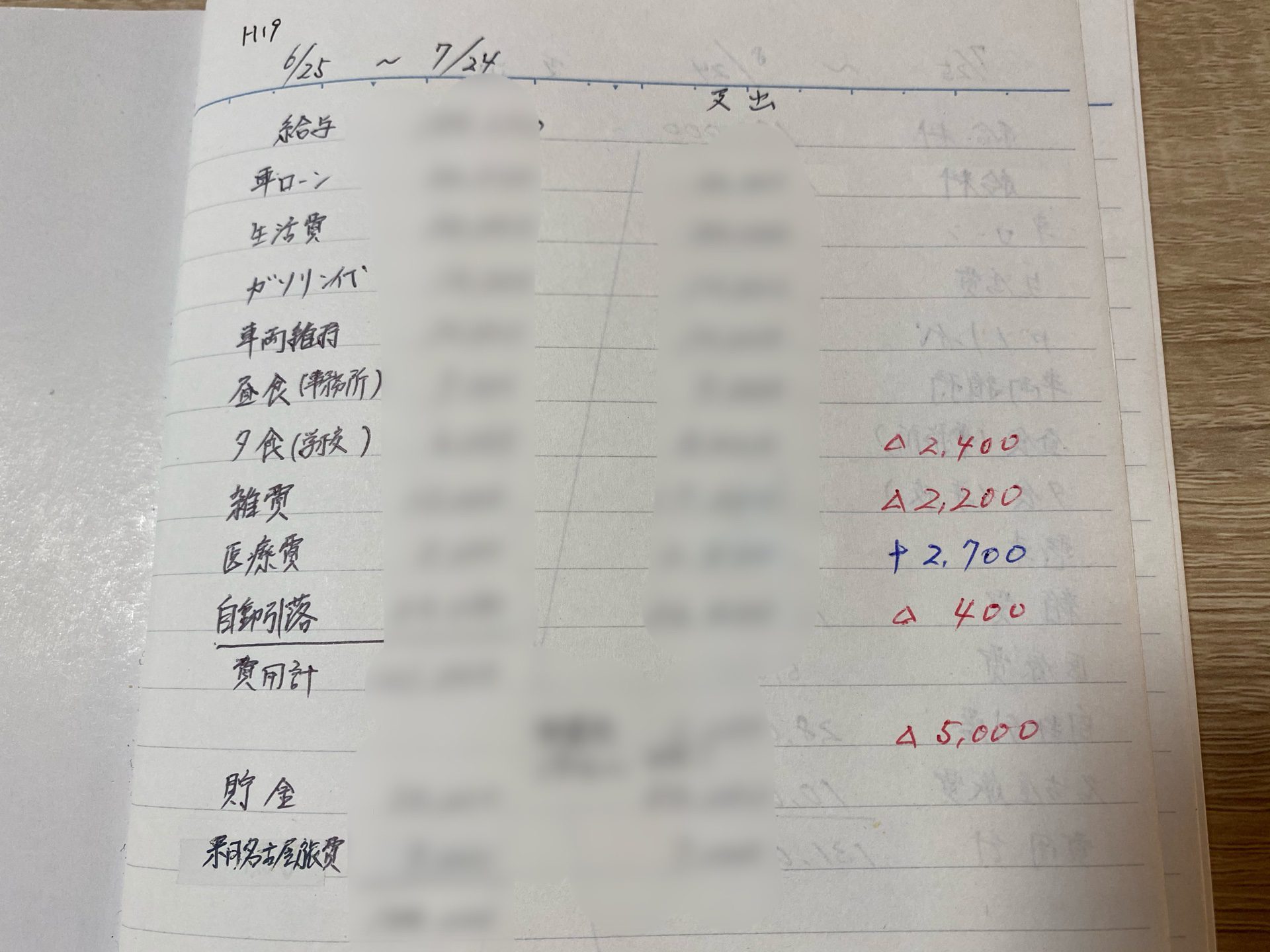

※会計事務所に転職して1年後につけ始めた家計簿的なやつ

「お金を貯めるためにはまず家計簿をつけることから!」

家計改善の第一歩として家計簿が重要視されるのは今も昔も変わりません。

サザエさんものび太君のママも家計簿をつける描写がでてきます。

正確にはわかりませんが少なくとも古きよき昭和の時代には世間一般にも浸透していたのでしょう。

私は20代後半から家計簿をつけ始めました。

途中やや挫折していた時期もありましたが…(^^;)

独立後の4年間は事業の帳簿作成はもちろん、ExcelとマネーフォワードME(スマホアプリ)を併用して家計の収支、自分のすべての資産と負債を毎月把握しています。

職業柄、一般の方よりマメな家計簿を作っている自負はあります。

そんな私だから言えます。

間違いなくお金を貯めるのに家計簿は役に立つと。

家計簿をつけている世帯の割合は多くない

実際のところ世のご家庭ではみんな家計簿をつけているものなのか。

実は家計簿をつけている世帯の割合は決して多くありません。

国立社会保障・人口問題研究所が2017年に行った「生活と支え合いに関する調査」の「先月家計簿をつけていたか」という質問では

「つけていない」が約67%でした(つけていたが約23%、無回答が約10%)。

このリンク先にある「報告書」の178ページ目に載っています。

家計簿を続けられない原因は?

この3世帯に2世帯がつけていない、という調査結果は私にとって意外でした。

年末年始に本屋さんに行けば家計簿や家計簿のつけ方に関する本がずらりと並びます。

便利な家計簿アプリもネットやテレビでよく紹介されています。

それだけ家計簿は需要があるものだとばかり。

ただよくよく考えてみたら挫折している人が相当数いるんじゃないかと。

家計簿は「3日坊主」になりやすいとも聞きますし。

先の調査の「先月家計簿をつけていたか」という項目の「先月」は6月のことなので、年始にはつけていたものの6月にはすっかり放置…という世帯が結構いたのかもしれません。

では家計簿を続けられないとしたらそれはなぜなのか。

原因は家計簿を続けるメリットが実感しづらいからかもしれません。

デメリットよりメリットが大きくなければ続かない

家計簿をつけるデメリットははっきりしています。

- めんどくさい

これにつきるでしょう。

一方家計簿をつけるメリットは主にこの3つ。

- 収支の金額がわかり、家計が黒字か赤字か見えるようになる

- ムダな支出が見えるようになり、改善策が見えるようになる

- 資産・負債の金額がわかり、家計の純資産額が見えるようになる

自分としてはメリットがデメリットより大きいと感じているので家計簿を続けられていますが、人によってはただ集計をしているだけでメリットをあまり実感できずにめんどくさいというデメリットの方が勝ってしまう結果挫折してしまうのかもしれません。

メリットを実感できる家計簿を作る方法

しっかりとメリットを実感できる家計簿を作るためになにより大切なのは「続けること」。

月の収支も大事ですが、家計には年に1回の支出も結構あるはず。

なので年間生活費を集計するには最低1年継続した家計簿が必要です。

年間通して見ることで見えてくるムダもあったりします。

「続けること」を最優先するためにある程度テキトーに作りましょう。

大事な部分が把握できれば詳細はテキトーでいいんです。

私が初めてつけた家計簿なんてテキトーもいいとこです。

一応予算を立てて実際の支出額との差を検証したりしてますが。

一般的な家計簿の場合「項目別(家賃、食費、光熱費…etc)」で集計しますが

「これは何費だろう…?」

と考えだすとめんどくささが倍増します。

項目は直感で決めるくらいでOKです。

先月との比較や前年同月との比較をしたい場合は毎月違う項目で処理すると意味がなくなってしまいますが。

おこづかい制を採用している場合もおこづかいの内容をいちいち細かく項目別に集計せず、おこづかいそのものを項目にして「おこづかい ○万円」にしたっていいかと。

収入はサラリーマン家庭の場合毎月おおむね一定なので、見直すとすれば支出中心になります。

最初に見るべきは収支の差額が黒字になっているかどうか。

ここが赤字であれば強い危機感をもつべきです。

改善させやすいのは固定費のうち金額が大きい家賃・保険・通信費・光熱費など。

具体的には家賃が安いところへの引っ越し・不要な保険の解約・格安SIMへの変更・契約電気容量の変更など。

固定費は契約の変更や解約が必要なので減額の手続き自体は大変ですが、一度実行してしまえばストレスフリーで支出を抑えられます。

この辺りから優先的に手をつけてまずは単月の収支を黒字にすることを目指すべきです。

単月の収支が黒字になっていれば、次に見るべきは黒字額が目標とする貯金額に届いているか。

固定費を削減しても目標貯金額に届いていなければ変動費(食費・交際費・衣服・趣味など)も含めた見直しも検討の余地ありです。

ただ変動費を減らすことは項目によっては大きなストレスが伴います。

食費を減らそうとして毎日の食事がストレスに感じる、なんてのはその代表例ですね。

人によって何にストレスを感じるかは違います。

私の場合は自分が減らしてもストレスを感じにくい項目に手をつけて、ストレスを感じる項目は手をつけません。

支出について月ごとの金額が把握できれば前月の支出と比較してムダがなかったか探したりできるようになります。

ただ自分自身との比較だけでなく総務省の「家計調査報告」では項目別に一般的な家庭でどの程度支出がされているのかが公表されているので見比べてみるのもおもしろいです。

もちろん世帯人数やそもそも世帯収入によっても金額は変わってくるので参考程度に見るくらいで十分だと思いますが。

収支の一覧表を作成できるようになったらもう一歩がんばって把握できるようになりたいのが総資産と総負債の金額。

月末時点の時価で今持っている資産の額と負債の額を集計します。

資産とは現金化できるもの。

現預金、株、債券、保険の解約返戻金、貴金属、車など。

負債はいずれ支払うべきもの。

クレジットカードの未決済金額や借金ですね。

自宅も含めるべきですが、自宅がいくらで売れるかはかんたんにはわからないので最初のうちは除いてもいいと思います。

自宅を除く場合は自宅と紐づきの住宅ローンも負債から除くのを忘れずに。

総資産から総負債を引いた金額が「純資産」。

この純資産を年間生活費で割れば「無収入でも生活できる期間」がわかります。

例えば純資産が500万円で年間生活費が250万円の場合、無収入でも生活できる期間は2年間(純資産500万円÷年間生活費250万円=2年間)となります。

この「無収入でも生活できる期間」が1年以上であれば当面生活が破綻するような事態にはならないのでひとまず安心できます。

まとめ

ここまで書いてきた方法で家計簿を作成できれば

- 収支の金額がわかり、家計が黒字か赤字か見えるようになる

- ムダな支出が見えるようになり、改善策が見えるようになる

- 資産・負債の金額がわかり、家計の純資産額が見えるようになる

これらのメリットを実感できるはずです。

そして

- 年間生活費

- 純資産

- 無収入でも生活できる期間

が把握できます。

これらが把握できるようになったとき、私の中で漠然とあった金に対する不安はかなり無くなりました。

このお金に対する不安を減らせたというのが私が家計簿を続けて得られた最大のメリットですね。

いまだ不安をゼロにすることはできていませんが^^

家計簿をつけてお金に対する不安を払拭できる人の割合が少しでも増えてくれればいいなぁと思い実体験を交えて家計簿のすばらしさについて記事にしてみました。

家計簿をつけて家計改善を実感できる人が少しでも増えてくれればうれしいですね!