「これは経費になる?」経費になるかならないか迷ったときの判断基準

「これは経費になりますか?」

税理士への質問の数でいえば1、2を争うのがこの質問かもしれません。

その支払が事業に関係すれば経費だし、事業に関係なければ経費じゃない。

考え方はシンプルですが、現実的には「明らかに経費」とは言いづらいけど、「経費じゃないとは言いきれない」というグレーゾーンがどうしても残ります。

このグレーゾーンの支払について経費になるかどうか聞かれたとき、私がどう答えているか。

私なりの、2つの判断基準を紹介していきます。

原則「衣食住」に関する支払は経費じゃない

1つ目の判断基準は

・原則「衣食住」に関する支払は経費じゃない

人が生きていくために最低限必要なものとして端的に表現する際に使うのが、「衣食住」。

生きていくための支払、すなわち「生活費」は事業を行っていようがいまいが必ずかかりますよね。

なので

・デパートでの洋服代

・スーパーでの食材購入費

・レストランでの外食代

・自宅家賃の支払

・自宅の住宅ローンの支払

・自宅水道光熱費の支払

・自宅通信費の支払

この辺りの支払は、まず経費じゃない、と判断します。

ただし、です。

先ほど

「原則」衣食住に関する支払は経費じゃない

と書きました。

「原則」があれば「例外」があります。

衣食住の支払であっても、事業との関連が明確なものであれば経費になりえます。

・従業員が着る現場での作業着代

・スーパーでの従業員全員が参加する暑気払いBBQ用の食材購入費

・取引先との打合せを兼ねたレストランでの外食代

・自宅の一部を事業用の事務所として使用している場合の家賃、住宅ローン、水道光熱費、通信費のうち事務所利用割合分

これらの支払は経費にして問題ないでしょう。

経費になる基準は「事業との関連性」です。

・事業を遂行するうえで欠かせない「衣」

・従業員や取引先との関係を密にするための「食」

・事業を行うために必須の事務所としての「住」

であれば経費になるという基準で判断します。

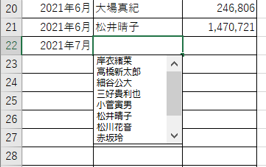

自宅の一部を事業用の事務所として使用している場合の家賃や水道光熱費・通信費は全額が経費になるわけではなく、事務所使用割合分を面積比などの合理的な基準に応じて支払金額の何割かが経費になります。

また住宅ローンは家賃と違って返済金額の何割を経費に、とすることはできません。

住宅を建てたときにかかった金額を税法で決められた耐用年数に応じて経費にする(「減価償却」といいます)ことになるので、計算はかなり煩雑になります。

こういったややこしい計算をするときこそ、ぜひ税理士を頼っていただきたいですね。

「えらい人」がその支払を経費にしていたらどう思うか

もう1つの判断基準は

・「えらい人」がその支払を経費にしたらどう思うか

何年か前、どこぞの知事のお金の使い方が問題になりました。

知事なので問題になったのは経費ではなく政治資金の使い方ですが。

美術品や漫画本の購入費、家族旅行の宿泊費、飲食代…

明らかにプライベートな支出を政治資金から出していた、という。

ニュースでこの報道を聞いて多くの方が思ったんじゃないでしょうか。

「うわっ、ずるっ!それはないでしょー!!」

と。

知事や、議員などいわゆる「えらい人」たち。

「えらい人」たちがもしプライベートな支出を政治資金とか、何かしらの経費として処理していたとき。

「ずるい!」「ふざけるな!」

と感じるのが自然でしょう。

ひるがえって、自分の手もとにあるレシートを仮に「えらい人」が経費にしたらどう思うでしょうか。

「そりゃ、経費にするのが自然だよね」

と、違和感がなければきっとそれは経費になります。

一方

「それを経費にするなんて、ちょっとずるくない?」

と違和感をもつようであれば、きっとそれは経費ではなくプライベート色が強い支払のはずです。

ある支払が経費であるか否かを最も適切に判断できるのは、事業を行っている事業主自身です。

ただ、人によっては経費は増やせば増やすほど負担する税金が減るという誘惑に負けて、プライベート色が強いレシートも無理やり自分の中で「理屈」をつけて経費にしてしまいがちです。

そこで、一歩立ち止まって冷静に判断するためにこの「えらい人」を仮想するやり方をオススメしています。

第三者目線で自分が作った「理屈」を見たときに「へ理屈」に感じないか。

「へ理屈」に感じる支払は、きっと経費にすべき支払ではないはずです。

さいごに

経費になるか、ならないかについて2つの判断基準を紹介しました。

・原則「衣食住」に関する支払は経費じゃない

・「えらい人」がその支払を経費にしたらどう思うか

経営者の方の周りには多くの経営者仲間がいるでしょう。

「あんなのを経費にした」「こんなのまで経費にしている」

と、経費を増やして税金を少なくしている自慢話を聞く機会もあるとかないとか。

とりあえず、そういった自慢話を鵜呑みにするのはやめましょう。

まず、その話している方が税務調査を受けたことがなければ、まったく参考になりません。

もし税務調査を受けたけど経費にしたプライベートな支出について何も指摘されなかった、という方がいたとしてもそれは100%見過ごされただけです。

他にもっと大きな指摘事項があったから見過ごされたのか、単に見つからなかっただけなのか、それはわかりませんが。

もしも

「この内容で経費にしているんですけど、問題ありませんか?」

と税務署職員に直接質問していて、それでも「問題なし!」と言われていたのであれば、そこで初めてその話を聞く価値があると言っていいでしょう(税務署職員の回答が税務上問題ないことを100%保証してくれるわけではありませんが)。

いずれにしろ、事業主の方が「これって経費になるのかな?」と疑問が生じている時点でその支払は経費にならない可能性が高いです。

仕入代金や外注費、お給料の支払など明らかに経費になる支払をしたときには、そもそも経費になるかどうか疑問に感じたりしないですし。

疑問が生じたときは経営者仲間の話を鵜呑みにすることなく、今日紹介した判断基準を参考にしてもらったり、税理士に聞いてもらったりして適切な判断をしていただければ幸いです。

税理士として相談を受ける中には「全然経費にしてOKです!」というのも、もちろんありますので。

いざというときになって

「(経営者仲間の)○○さんが経費になるって言ってたからこれは経費だ!」

なんて主張をしてもこれは通りませんので、くれぐれもご注意を。