2023年10月以降消費税のインボイス制度が始まったら、免税事業者は課税事業者になるべきか?

前回の記事では消費税の基本的な仕組みを紹介しました。

インボイス制度を理解するためには、先に消費税の基本的な仕組みを理解する必要がある

2023年10月1日からインボイス制度が導入されたあと、具体的にどんな影響があるのか。

特に大きな影響があると言われている免税事業者。

免税事業者のままでいるべきなのか、それとも課税事業者を選択すべきなのか。

結論を先に書けば

・課税事業者を選択すべき

です。

なぜあえて消費税を納付しなくちゃいけなくなる課税事業者を選択すべきなのか。

その根拠を、インボイス制度導入前後で利益の残り方がどう変わってくるかという視点で説明していきます。

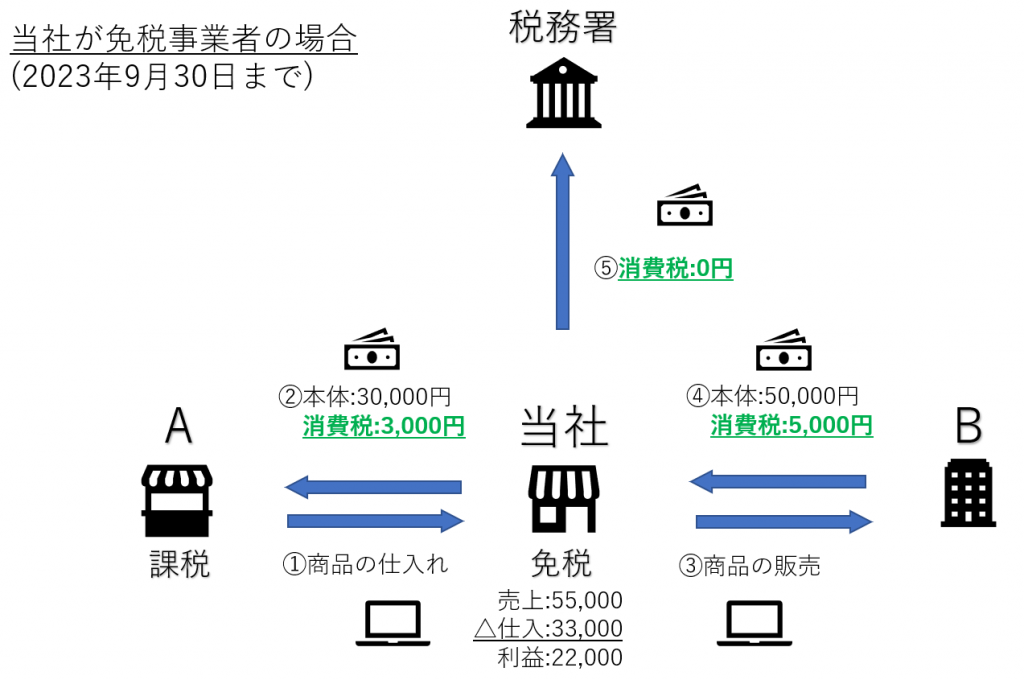

インボイス制度導入前まで

まずは2023年9月30日まで、インボイス制度導入前の免税事業者の状況を確認します。

①→⑤の順に商品やお金のやり取りがなされるイメージです。

免税事業者である当社は、税込33,000円(本体:30,000円+消費税3,000円)でA社から商品を仕入れ、税込55,000円(本体:50,000円+消費税5,000円)でB社に販売しています(現行の法律では、免税事業者が消費税を請求しても問題ありません)。

当社が課税事業者であれば

B社から預かった消費税5,000円

と

A社に支払った消費税3,000円

の差額2,000円を税務署へ納付する必要があります。

しかし免税事業者の場合は納付する義務がないため、2,000円は丸々手もとに残ります。

会計上は売上55,000円から仕入33,000円を引いた22,000円が利益、という処理を行うので、利益の中に課税事業者であれば納付している消費税2,000円が含まれている、という状況になります。

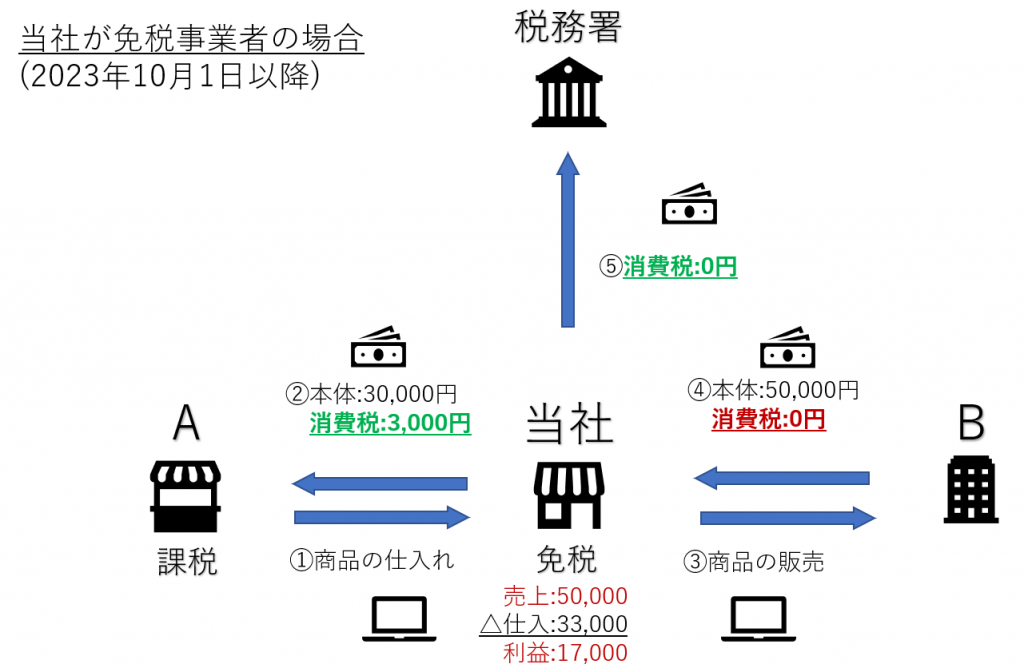

インボイス制度導入後、免税事業者のままでいる場合

次にインボイス制度導入後、免税事業者のままでいる場合はどうなるかを見てみます。

インボイス制度導入前は免税事業者であっても、売上本体価格に消費税を乗せて請求して問題ありませんでした。

しかしインボイス制度導入後は課税事業者でないと、得意先(B社)に消費税を請求できなくなります。

「消費税を税務署へ納めないのに、消費税を請求するのはおかしいでしょう」

という理屈です。

その一方で仕入先(A社)が課税事業者であれば、商品を仕入れるときはインボイス制度導入前と変わりなく消費税を請求されます。

その結果、免税事業者のままでいる場合は消費税の納税をしなくてもすみますが、得意先に消費税を請求できなくなる結果インボイス制度導入前よりも利益が減ってしまいます。

会計上は売上50,000円から仕入33,000円を引いた17,000円が利益、となります。

得意先に請求できなくなった消費税額5,000円分まるまる利益がなくなってしまう、というわけです。

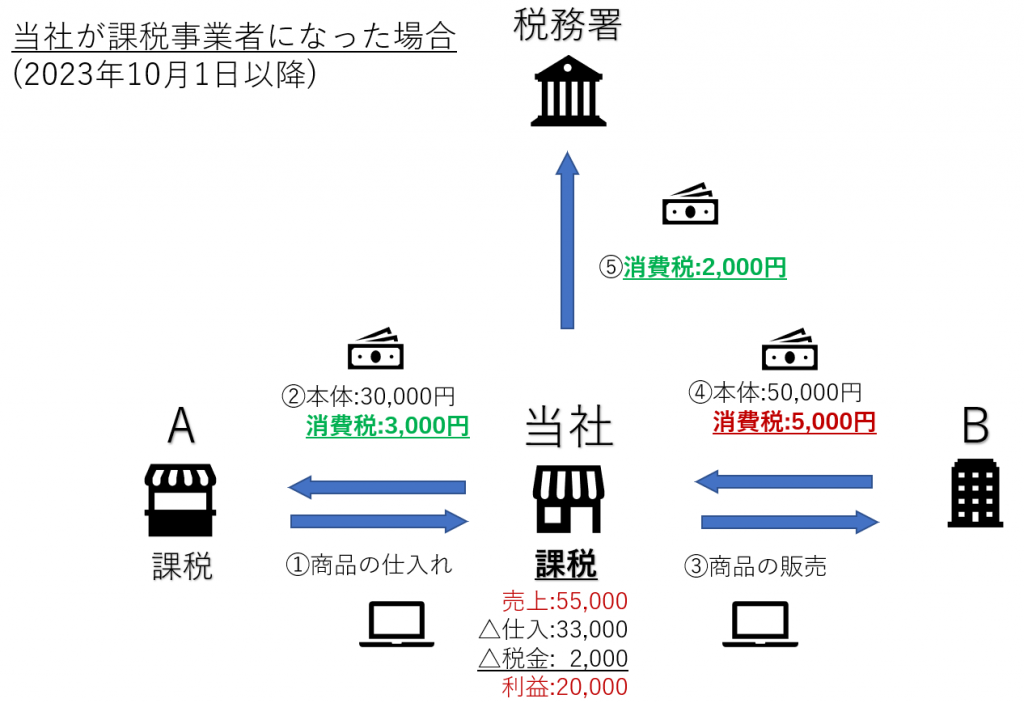

インボイス制度導入後、課税事業者を選択した場合

ではインボイス制度導入後、課税事業者になることを選択した場合はどうなるか。

課税事業者になることを選択したので、得意先(B社)に消費税5,000円を堂々と請求できます。

ただ、課税事業者になったので税務署へ消費税2,000円を納付しなければなりません。

会計上は売上55,000円から仕入33,000円を引き、さらに納付する消費税2,000を引いたあとの20,000円が利益、ということになります。

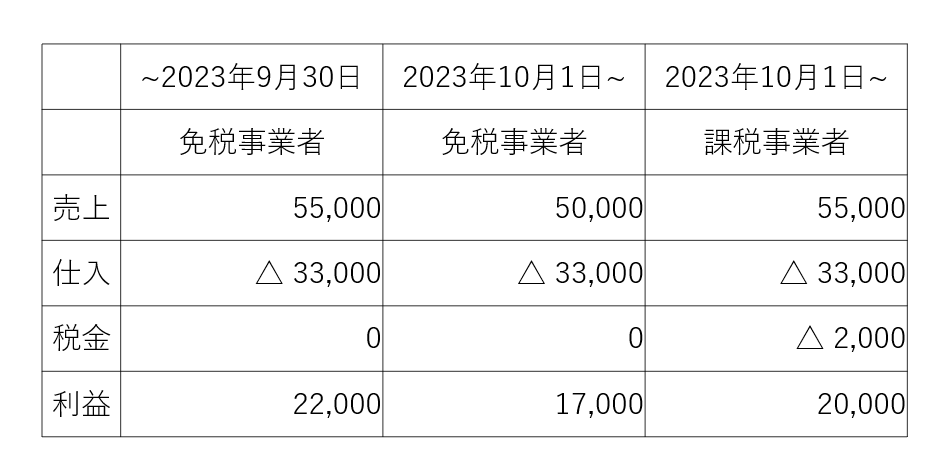

それぞれの「利益」の比較

ここまで説明してきた3パターンそれぞれの利益を比較してみます。

インボイス制度導入前の2023年9月までは手もとに22,000円の利益を残せていました。

これがインボイス制度導入後の2023年10月以降免税事業者のままでいると、17,000円になってしまいます。

一方2023年10月以降課税事業者を選択すると、消費税2,000円を納付する必要がでてきますが、消費税納付分を考慮しても利益は20,000円。

免税事業者より3,000円多い利益を確保できます。

インボイス制度導入前の22,000円より減ってはしまいますが、インボイス制度導入後に免税事業者のままでいるよりは課税事業者になった方がお得といえます。

これが冒頭で

「インボイス制度導入後は課税事業者を選択すべき」

と書いた根拠です。

さいごに

今回の記事の結論をあらためて書くと以下のとおりです。

・インボイス制度導入後は、課税事業者を選択した方が免税事業者のままでいるより利益を多く残せるので、課税事業者を選択すべき

「課税事業者を選択すると、消費税を納付しないといけなくなって損をする!」

と考えていた方にとっては意外な結論だったのではないでしょうか。

インボイス制度導入後は

・免税事業者だと得意先に消費税を請求できない

・課税事業者だと得意先に消費税を請求できる(受け取った消費税は全額納付するわけではない)

この2点を理解できれば、なぜ課税事業者の方が免税事業者より利益を多く残せるのかについてもしっくりくるかと思います。

今回紹介したケースは原則的な考え方で、

・得意先が事業者ではなく一般消費者しかいない

・消費税の計算方法で「簡易課税」を選ぶ

・得意先が1社しかなく、その得意先は「簡易課税」を選択している

上記のような場合には今回紹介したケースが当てはまらなかったり、「利益」の額が変わったりしてくることもあります。

ただあくまでこれらは特例的なケースで、原則的には今回説明したとおり、免税事業者のままでいるより課税事業者を選択する方が有利になります。

特例的なケースについての具体的な説明はまた別記事にまとめたいと思います。

今回の記事が少しでもインボイス制度の理解の助けになればうれしいです!