インボイス制度はすでに課税事業者であっても関係ある?消費税や登録番号が書かれていない請求書を2023年10月以降受け取ると損をする?

2023年10月から始まる消費税のインボイス制度。

消費税を納めていない免税事業者の負担がこれまでより増えてしまう、という論点が先行しがちですが、実は課税事業者にも大きな影響を与える可能性があります。

今回の記事では、すでに毎年消費税を納めている課税事業者にインボイス制度がどのような影響を与えるのかについて解説していきます。

※わかりやすさを優先するため、仕入税額控除について設けられる経過措置の内容は考慮しておりません。

※説明にでてくる課税事業者は適格請求書発行事業者の登録申請が済んでいるものとします。

インボイス制度を理解するためには、先に消費税の基本的な仕組みを理解することが必要です。

消費税の基本的な仕組みはこちらの記事で解説しています。

インボイス制度を理解するためには、先に消費税の基本的な仕組みを理解する必要がある

売手の立場では、ほとんど影響なし

インボイス制度の影響を考えるときは、自社(課税事業者)が

・売手の立場のとき

・買手の立場のとき

を分けて考える必要があります。

売手の立場で準備すべきことはさほどなく、以下の2点くらいです。

・「適格請求書発行事業者の登録申請書」を原則2023年3月31日までに税務署へ提出する

・請求書の記載内容に「登録番号」「税率」「消費税額」を追加する

「適格請求書発行事業者の登録申請書」を税務署へ提出しないと「登録番号」が発行されないので、この申請書は必ず提出する必要があります。

インボイス制度が始まると、「適格請求書」(インボイス)と呼ばれる一定の要件を満たした請求書を発行することを得意先から求められます。

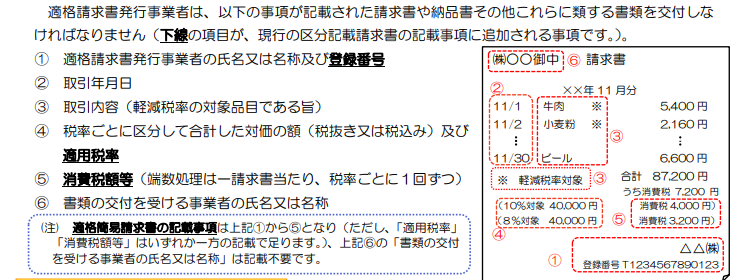

国税庁が公表しているリーフレット内で、以下のように「適格請求書」の記載事項について説明があります。

消費税の仕入税額控除の方式として適格請求書等保存方式が導入されます

なんだか、請求書に記載する内容がめちゃくちゃ増えてしまうような印象を受けるかもしれませんが、実はほとんどの内容は今作成している請求書にも書いてあります。

すべての課税事業者が追加記載しないといけなくなるのは

・「登録番号」

もうひとつは

・「税率」と「消費税額」

こちらは現時点で記載済の会社もあれば、記載していない会社もあるかと思われます。

いずれも請求書作成システムやExcelで請求書を作成しているのであれば、若干の修正を加えるだけで済みます。

どうしても手書きの請求書がいい!という方でも、「登録番号」と「税率」を記載したハンコを作成すれば既存の様式を流用できるのでそれほど手間暇をかけずに対応できるのではないでしょうか。

買手の立場では、大きな影響を受ける可能性がある

一方買手の立場では、インボイス制度で大きな影響を受ける可能性があります。

消費税の計算方法は大きく分けて2通り。

原則の計算方法は本則課税とか原則課税などと呼ばれ、特例的な計算方法は簡易課税と呼びます。

簡易課税を選択しているのであれば、大きな影響はありません。

本則課税の場合、免税事業者との取引金額が大きいほど影響を受けやすくなります。

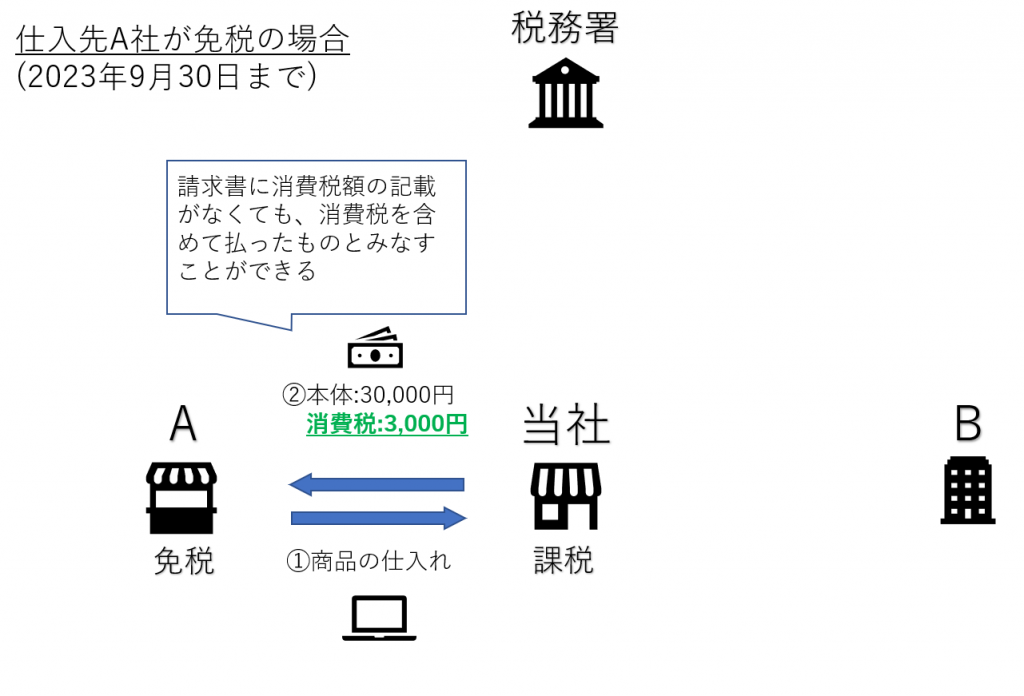

インボイス制度導入前は、免税事業者からの仕入や経費の支払であっても「支払代金には消費税が含まれているもの」とみなすことができます。

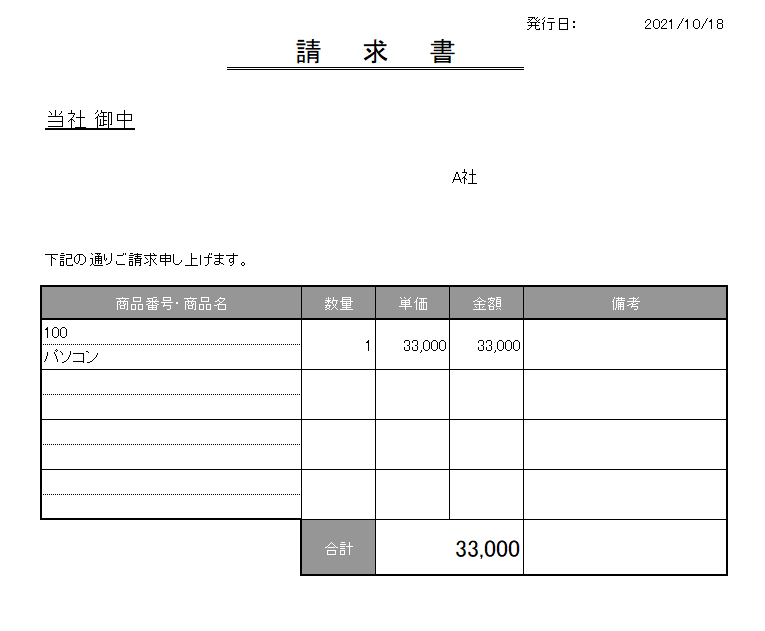

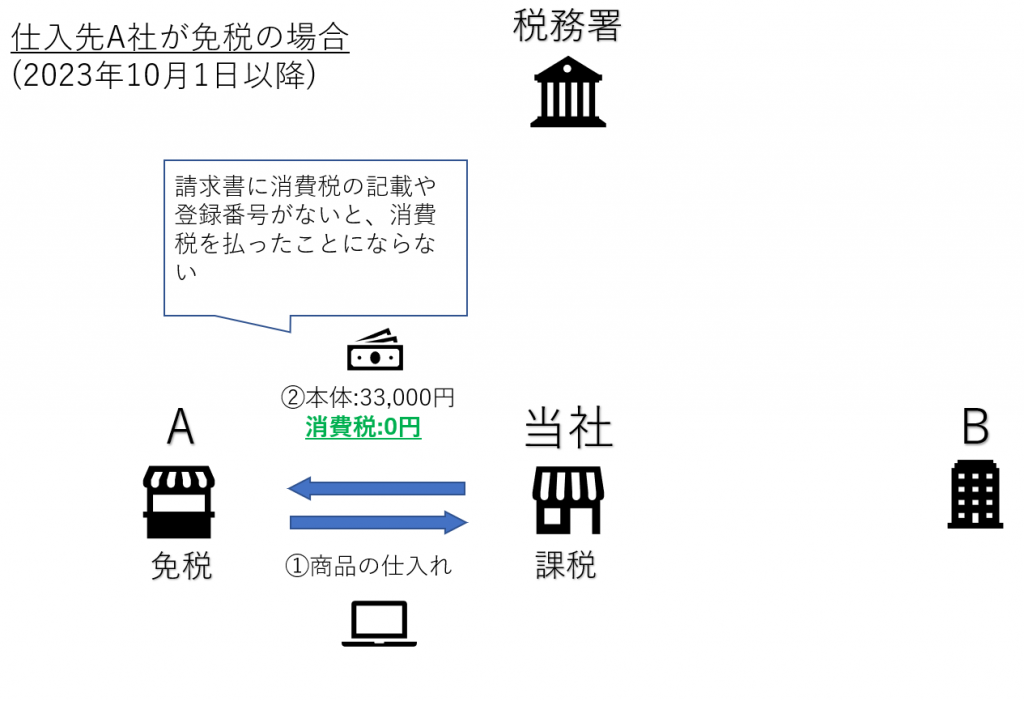

例えば、免税事業者である仕入先のA社からこのような請求書を受け取った場合。

消費税額の記載がどこにもありません。

A社は消費税を納付しないから消費税はもらえない、記載しちゃいけないと思っているかもしれませんし、単に消費税額を書くのがめんどくさいので税込記載にしているのかもしれません。

いずれにしろ、通常は取引先が免税事業者なのか課税事業者なのかなんてことは当社からすればわかりません。

そこで、インボイス制度導入前は免税事業者からの仕入であっても消費税を含めて支払ったものとみなすことができます。

上記の請求書であれば33,000円は税込金額で、内税3,000円(=33,000円×10/110)が含まれているものとみなす、と計算することができます。

その結果、課税事業者から仕入れた場合と同様に消費税額を計算することができます。

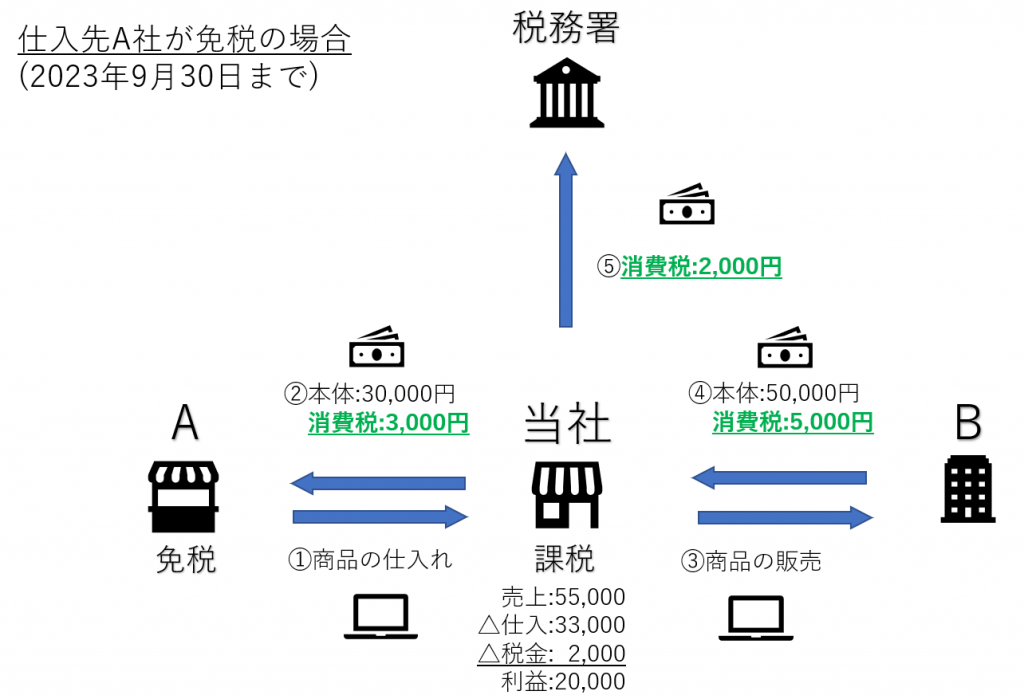

得意先B社に税込55,000円で販売した場合、消費税の納税額は2,000円(得意先B社から預かった消費税5,000円と仕入先A社へ支払ったものとみなす消費税3,000円の差額)となります。

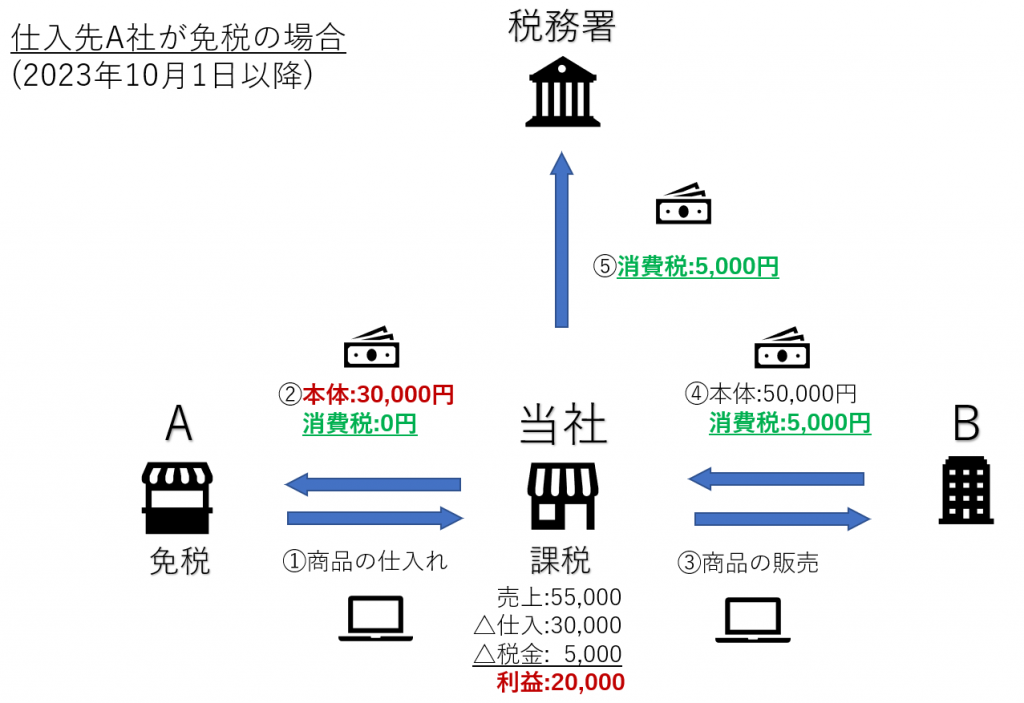

2023年10月以降は、消費税額や登録番号が書かれた請求書を受け取らないと損をする

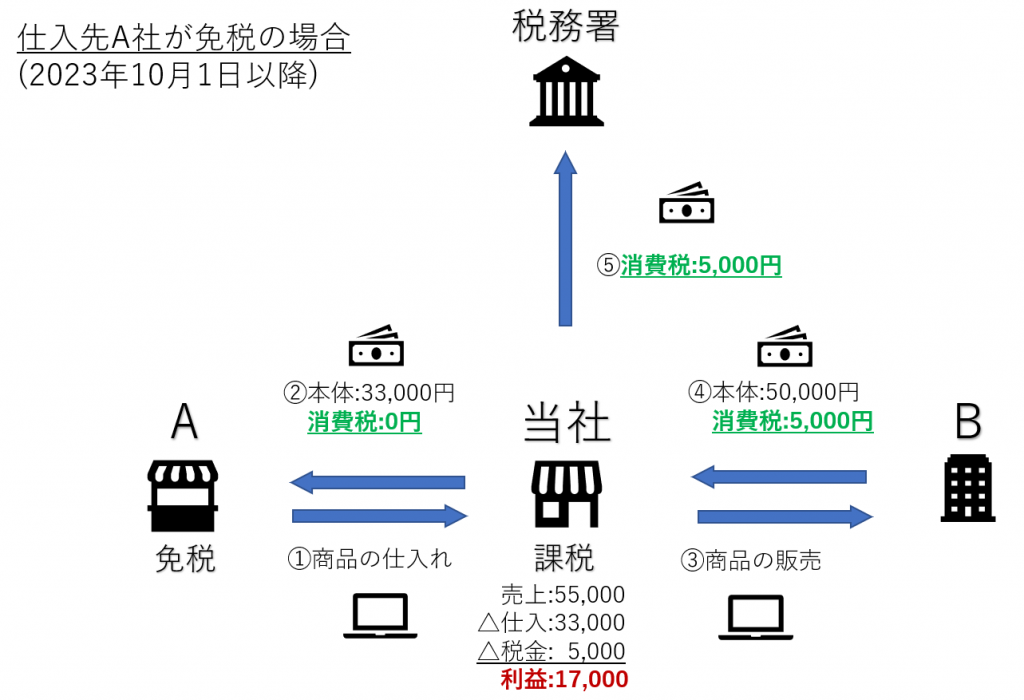

インボイス制度導入後は、状況が大きく変わります。

仕入先A社がインボイス制度導入後も免税事業者でいた場合、A社は「適格請求書」(インボイス)を発行することができません。

これまでと同様の請求書では、支払額に消費税が含まれているものとみなすことはできなくなり、本体価格33,000円を支払ったことになります。

消費税をA社に支払ったことにはならないため、当社は得意先B社へ税込55,000円で商品を販売した場合、預かった消費税5,000円を全額税務署へ納付しないといけなくなります。

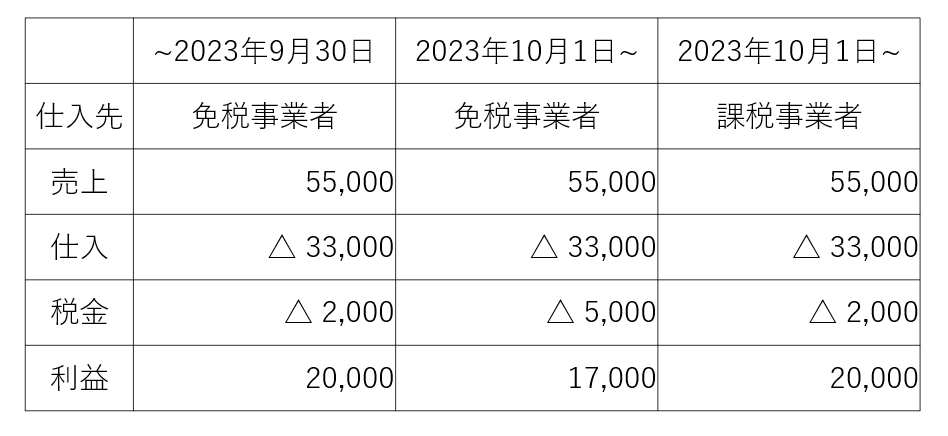

インボイス制度導入前は2,000円だった納税額が5,000円に増えた結果、利益が3,000円削られて17,000円になってしまいました。

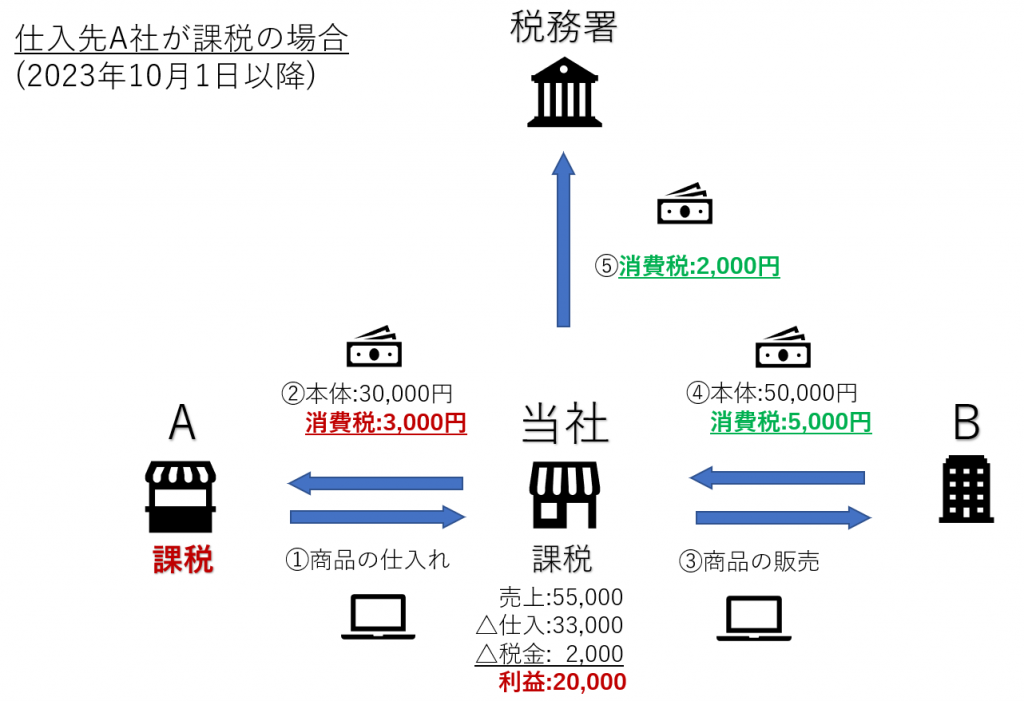

では、A社が課税事業者を選択しておりインボイスを受け取ることができればどうなるか。

当社の納税額や利益はインボイス制度導入前と同じになります。

ただ、A社からは

「これまで免税事業者だったから本体価格33,000円、消費税額0円で請求していた(33,000円は税抜価格のつもりだった)。課税事業者となった以上は本体価格33,000円に消費税3,300円を乗せて36,300円請求させてほしい。

と言われるかもしれません。

このあたりは、最終的には値決めの話になってきます。

話し合いで両者が納得いく落としどころを探していくしかありません。

ここまでの事例をまとめると、消費税の納付額や利益は以下のようになります。

インボイス制度導入後に仕入先のA社が免税事業者から課税事業者になり、かつ税込の取引金額をこれまでと同じ33,000円にできれば、インボイス制度導入前後で利益20,000円は変わらないことがわかります。

大事なのは免税事業者との事前の話し合い

インボイス制度導入後も

「仕入先に支払う金額は変えたくない。けど、当社の税負担は増やしたくない、利益も減らしたくない!」

と希望されるのであれば、免税事業者の仕入先には課税事業者になってもらうしかありません。

若しくはインボイス制度導入後、免税事業者のままの仕入先には

「インボイスをもらえないと消費税を支払えないので、これまでの価格に100/110を掛けた金額(これまでが33,000円なら100/110を乗じて30,000円)しか支払えない」

と説明して合意を得られれば、納付する消費税額は3,000円増えますが仕入金額が3,000円減るので、利益はインボイス制度導入前と同じ金額を確保できます。

インボイス制度導入前は、本来税務署(国)に納付されるべき消費税の一部が納付されていない状況でした。

その状況を是正するために今回のインボイス制度は導入されます。

ということは、つまるところインボイス制度導入後はこれまで納付せずに済んでいた分の消費税を当社が負担するのか、それとも仕入先のA社が負担するのか、という話になります。

当社からすれば

「元々、納めるべき消費税を仕入先のA社が納めていなかったんだからA社が負担するのが当然でしょ」

と言いたくなりますが、

仕入先のA社からすれば

「免税事業者でこれまで消費税を預かってなかったんだから、課税事業者になったらこれまでの価格に10%上乗せさせて!」

と反論されるかもしれません。

普段の会話などから免税事業者であることがわかっている取引先とはインボイス制度導入前の早い段階で、課税事業者を選択してインボイスを発行してほしい旨を説明しておきたいものです。

説明して、取引価格について話し合って両者が納得する落としどころを事前に見つけられれば、インボイス導入後も変わらず円滑に取引を進められるはずです。

さいごに

今回の記事はすでに毎年消費税を納めている課税事業者にインボイス制度が与える影響について説明しました。

売手の立場で準備すべきことはさほど多くありません。

買手の立場では特に免税事業者の取引先から仕入や経費の支払をしている割合が多い会社は、インボイス制度導入後に仕入先・経費支払先からインボイスをもらえないと自社の納税額が増えたり、利益が減ったりして、インボイス制度導入前より損をすることになります。

免税事業者に比べ、課税事業者がインボイス制度導入で受ける影響についてはあまり多く取り上げられていない印象があったため今回掘り下げて説明してみました。

現在課税事業者の方はインボイス制度導入でどんな影響を受けるのか少しでもイメージしてもらえたでしょうか。

少しでも参考になればうれしいです!